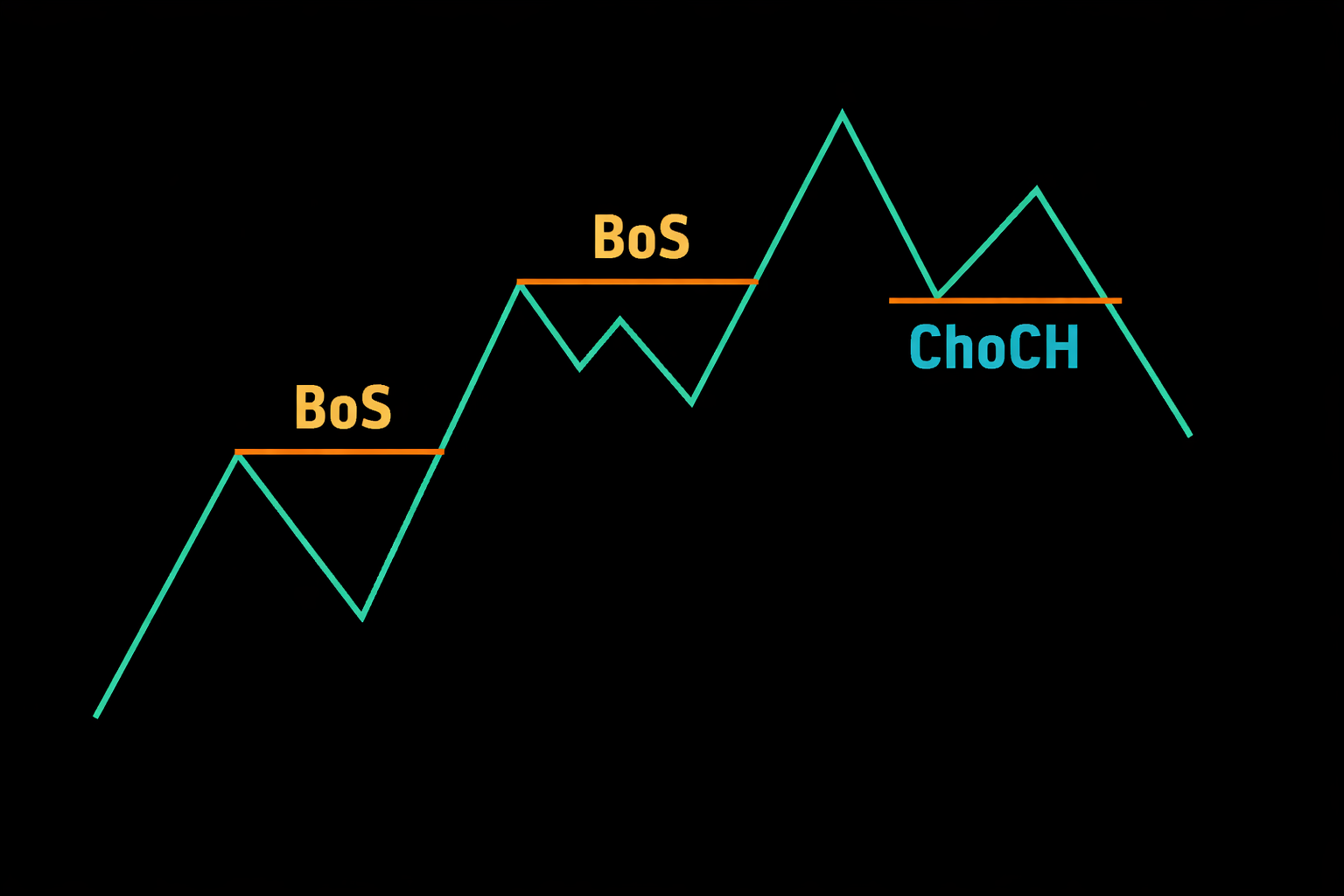

Dans le chapitre précédent, nous avons appris qu'une Tendance Haussière se compose de Hauts Plus Hauts et de Bas Plus Hauts. Mais comment savoir qu'un Haut Plus Haut est authentique et non pas un faux-signal conçu pour piéger les traders de breakout ? Comment distinguer une vraie continuation de tendance d'une simple prise de liquidité ? La réponse réside dans la compréhension du BOS (Break of Structure).

Un BOS se produit lorsque le prix s'échange au-dessus d'un Sommet Swing précédent (en tendance haussière) ou en dessous d'un Creux Swing précédent (en tendance baissière) et — c'est critique — y reste. Ce n'est pas simplement une mèche qui perce le niveau ; c'est une conquête décisive d'un nouveau territoire où le camp gagnant maintient sa position jusqu'à la clôture de la session. Un BOS valide représente la confirmation que la tendance est saine et continue.

Pensez-y comme à une bataille militaire. Un BOS, ce n'est pas juste toucher la ligne ennemie — c'est percer la ligne de défense ennemie, établir une nouvelle position avancée, et maintenir cette position. Si vous chargez à travers et reculez immédiatement, vous n'avez pas capturé de territoire. Vous vous êtes juste exposé à une contre-attaque. La même logique s'applique au price action.

1. La Règle d'Or : Corps vs Mèche

Cette distinction unique est là où 50% des traders particuliers se font piéger et où la Smart Money réalise une portion significative de ses profits. Cela semble simple, mais l'ignorer vous coûtera très cher.

Le scénario : Le prix approche d'un précédent sommet. Les traders de breakout regardent. Le prix perce au-dessus du sommet — l'excitation monte. Ils voient des bougies vertes et crient "Breakout !" Ils achètent immédiatement. Puis, la bougie clôture en retombant sous le niveau, laissant seulement une longue mèche supérieure. Soudainement, ils sont piégés dans une position perdante au pire prix possible. Ce qui ressemblait à un breakout était en fait un piège.

BOS Valide

Le Corps de la bougie CLÔTURE au-dessus du niveau.

Cela montre l'Engagement. Les acheteurs ont non seulement poussé le prix vers le haut, mais ils l'ont maintenu là jusqu'à la clôture de la session. Ils ont établi une nouvelle position avancée et l'ont défendue. Les vendeurs ont essayé de riposter mais ont été submergés. La tendance est saine, et la cassure est authentique. C'est votre feu vert pour chercher des trades de continuation.

BOS Invalide (Prise de Liquidité)

Seule la Mèche casse le niveau.

Cela montre le Rejet. Les acheteurs ont essayé de percer, mais les vendeurs les ont giflés vers le bas avant la clôture de la session. Le niveau a été touché mais pas conquis. Ce n'est PAS un signal de continuation — c'est souvent l'opposé : un signal de retournement indiquant que la Smart Money a utilisé cette brève cassure pour déclencher les stop loss et remplir leurs ordres opposés. Ce pattern s'appelle une Chasse aux Stops, un Sweep, ou une Déviation.

La leçon est simple mais profonde : attendez que la bougie clôture. Ne réagissez jamais à une mèche. Ce qui se passe en cours de bougie est du bruit ; ce qui se passe à la clôture est le signal.

2. Le Flux d'Ordres Attendu

Une fois que vous voyez un BOS valide, à quoi devez-vous vous attendre ? Vous devez vous attendre à ce que la tendance continue. Mais PAS immédiatement. C'est là que comprendre le rythme du marché devient crucial.

Pensez au marché comme à un athlète qui sprinte. Aucun athlète ne peut sprinter indéfiniment sans repos.

- Le Sprint (Impulsion) : Le coureur s'élance avec une énergie explosive et bat le précédent record (BOS). C'est le mouvement que tout le monde voit — les bougies vertes empilées les unes sur les autres, la poussée de volume, l'excitation.

- Le Repos (Correction) : Le coureur est maintenant épuisé. Il doit s'arrêter, reprendre son souffle et boire de l'eau. Il peut reculer de quelques pas ou rester immobile. Cela ne signifie pas qu'il a abandonné — cela signifie qu'il récupère pour la prochaine poussée. En termes de marché, c'est le pullback : le prix retrace une partie du mouvement d'impulsion.

- Le Prochain Sprint : Une fois récupéré, le coureur explose à nouveau vers l'avant, battant potentiellement un autre record. En termes de marché, c'est la prochaine jambe d'impulsion — la continuation de la tendance.

L'Erreur Amateur : Les amateurs achètent le BOS directement. Ils voient le breakout, s'excitent et courent après le prix. Ils achètent le coureur quand il est le plus épuisé — sur la ligne d'arrivée de son sprint. Le marché commence immédiatement sa correction naturelle (le coureur se repose), et l'amateur regarde sa position devenir rouge. Il panique et sort en perte, juste avant que la prochaine impulsion ne commence.

Le Mouvement Pro : Les professionnels voient le BOS et disent "Bien, la tendance est confirmée. La structure est haussière." Mais ils ne courent pas après. Ils attendent patiemment que le coureur se repose — que la correction se déploie. Ils identifient un niveau de pullback logique (une ancienne résistance devenue support, un niveau Fibonacci clé, un Order Block) et entrent là avec un stop serré. Cela leur donne un bien meilleur prix d'entrée moyen et un ratio risque-récompense significativement supérieur.

3. BOS en Tendance Baissière

La logique est identique, juste inversée. Tout ce que nous avons discuté concernant le BOS haussier s'applique également au BOS baissier avec les directions inversées.

- Nous cherchons à ce que le prix casse sous le précédent Creux Swing — le plancher que les acheteurs défendaient.

- Nous avons besoin d'une Clôture de Corps sous le niveau, pas juste une mèche qui perce. Un sweep de mèche sous un creux qui clôture au-dessus est un potentiel signal de retournement haussier, pas une continuation baissière.

- Un BOS baissier valide confirme que l'offre excède la demande — les vendeurs ont le contrôle et peuvent pousser le prix vers de nouveaux creux.

- Après le BOS baissier, nous ne courons pas après la cassure. Nous attendons le rallye de soulagement (la formation d'un Haut Plus Bas) et cherchons à vendre ce rebond. Cela nous donne un meilleur prix d'entrée avec notre stop au-dessus du Haut Plus Bas.

La psychologie est la même : le BOS est une confirmation, pas un signal d'entrée. Le pullback après le BOS est là où vous exécutez réellement votre trade.

4. BOS Interne vs Swing (Hiérarchie des Cassures)

Toutes les cassures ne se valent pas. Un BOS sur le graphique 1-minute porte bien moins de poids qu'un BOS sur le graphique Daily. Comprendre cette hiérarchie vous empêche de surréagir aux shifts structurels mineurs tout en manquant les majeurs.

Si vous tradez sur le graphique 1-Heure, par exemple :

- Swing BOS (Externe) : Casser le Swing High ou Swing Low majeur visible sur le graphique 4-Heures ou Daily. C'est un événement structurel significatif. Cela signifie que la tendance du timeframe supérieur a confirmé la continuation. Ce type de BOS peut alimenter des mouvements qui durent des jours ou des semaines. Quand vous voyez un Swing BOS, vous voulez être positionné agressivement dans cette direction.

- BOS Interne (iBOS) : Casser un petit haut ou bas de sous-structure visible sur le graphique 15-minutes ou 5-minutes. Cela arrive fréquemment — parfois plusieurs fois par jour. C'est bon pour le scalping ou pour timer les entrées dans un setup plus large, mais ne le traitez pas comme un événement majeur. Ces cassures internes sont souvent juste le marché qui respire — partie du rythme naturel d'impulsion et correction au sein d'une seule jambe.

La clé est de faire correspondre la signification de votre BOS à votre timeframe et style de trading. Les traders de position se soucient des BOS Daily et Weekly. Les swing traders se concentrent sur les BOS 4-Heures et Daily. Les day traders peuvent trader les BOS Internes mais toujours en alignement avec la structure du timeframe supérieur.

Résumé

Une Cassure de Structure est votre boussole pour la direction de la tendance. Elle vous dit si les bulls ou les bears gagnent la bataille. Tant que le marché continue d'imprimer des BOS valides dans une direction — des Hauts Plus Hauts confirmant la tendance haussière, des Bas Plus Bas confirmant la tendance baissière — n'essayez pas d'être un héros et de trader le retournement. Vous pourriez occasionnellement attraper un mouvement contre-tendance, mais statistiquement, la continuation de tendance est le jeu de plus haute probabilité.

Rappelez-vous la séquence : Voir le BOS, confirmer que la tendance est intacte, puis attendre le pullback pour entrer. Ne courez jamais après le BOS lui-même. La patience à ce stade est ce qui sépare les traders rentables de ceux qui entrent toujours au pire moment possible.